这几年公募量化的出镜率很高,不单是是ETF规模井喷,指数增强居品也干与了春天:从逾额收益、持有体验到规模增长上,大有成为基金投资第三类势力的趋势。

用博谈基金量化投资总监杨梦的话讲,这是她从业以来感受到的,量化发展的第三波波澜,“群众对公募量化指增居品的相沿度、认同度齐逐渐起来了” 。

恰恰,最近杨梦作客张翼轸的“精分拨”播客,于是去围不雅了整个过程。

听她用1.5倍的语速,条分缕析地交流两个小时。

把量化这个“黑匣子”里里外外翻开,让咱们看到“时刻外套”下,深具传统投资信仰、经心抠细节、相等有治安的量化坐褥线。

杨梦入行13年,毕业于浙江大学,本科和硕士学的齐是金融。实习时作念行研,却因为精好意思入微、逻辑缜密的数理念念维,被那时的伯乐指令一眼相中,让她在随机间与量化一拍即合。

“我更喜欢从数据当中寻找轨则,编程写起来也相等有成就感。只可说相等幸运,到现时我齐久了的认为我方符合作念量化。”

2014年加入彼时如故私募机构的博谈投资,一齐伴随博谈拿到公募派司, 并在2018年8月运行握住博谈旗下等一只公募基金——博谈启程。

随后,博谈基金在主流宽基指数如沪深300、中证500,以及主流赛谈指数如虚耗、成长、红利等一语气布局“指数+”系列居品,落拓2024年三季度末,杨梦领衔的量化团队在管基金共12只,总规模超百亿。

细看杨梦所握住的量化指增居品,拉永劫分看齐有可以的逾额收益。

尤其是,博谈中证500增强、沪深300增强缔造以来均一语气5年(2019-2023年)跑赢对标指数。

除了常见的指增居品外,她还会伙同投资者推行需求,打造“准指增”居品,比如:博谈远航。现时从投资计谋来看,这只定位为“基金指数增强”居品,对标Wind偏股搀和型基金指数(885001)作念增强。

据了解,博谈远航的计谋立异亦然她在通过不竭与投资者疏通和交流中产生的灵感,但愿一定进程上匡助群众措置选基难的痛点。

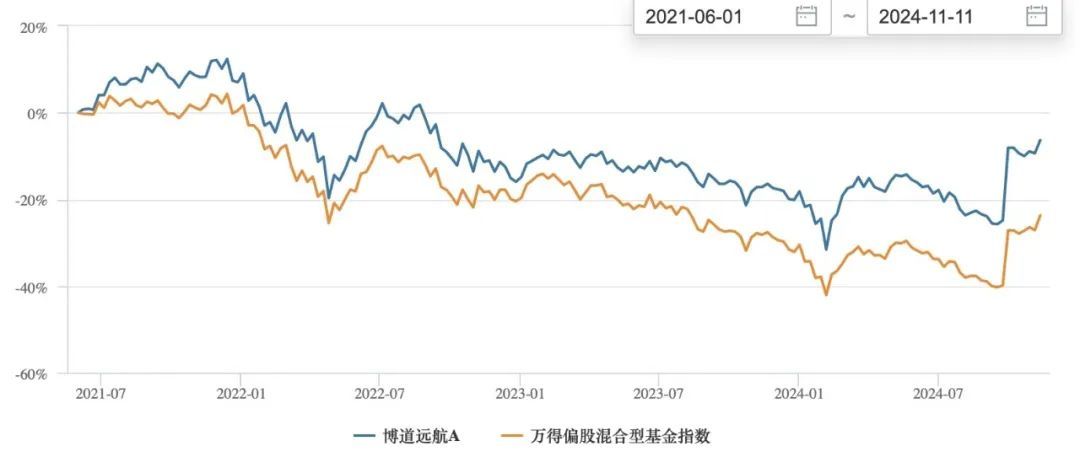

自 2021年6月运行“基金指数增强”计谋以来,博谈远航相较于 885001依然累积了一定的逾额收益。

数据开头:Wind

据Wind数据统计,落拓2024年11月11日,博谈远航本年以来收益14.44%,同期Wind偏股搀和型基金指数(885001)为9.76%,相较指数获取逾额收益4.68%;自2021年6月计谋立异以来逾额收益累计为17.39%。

杨梦身上有着深度的“理工”标签,“我的好多扩充必须有能够劝服我我方的历史考据”。

这一条款也烙迹在了她的模子搭建中。

有几点印象相等深刻:

1、可爱投资的底层逻辑,认为基本面和估值对股票订价同等进攻,因此因子配权上恒久是平衡。

杨梦谈到,量化作念投资其实跟主动基金司理作念投资莫得本色判袂,齐是在挑选更看好的公司。“只是主动基金司理是通过调研等阵势来礼聘,咱们是通过数据分析。”

2、相等有治安的器具化居品念念维。杨梦会把贝塔和阿尔法严格的分辩开来,贝塔一定是清醒的,比如不会在一个300指增内部买一堆小股票;在此基础之上,借助多年量化实盘资格,再肖似一层阿尔法,布的齐是指数增强类居品,去焕发不同偏好投资东谈主的条款。

3、在极致行情中,也不会去作念东谈主工过问。基本原则便是,作念逾额收益时,但愿它相对踏实,可预期、可限度。

据杨梦先容,AI依然融入到量化投资的方方面,现时有一半的框架是用AI的全历程去作念的,另外一半传统的框架里也有用到AI去作念量价因子。

“然则,不要把AI想得太艰深,AI对量化界来说,可以交融为一次统计器具的更新。我认为,金融投资是在AI吵吵闹闹发展中,唯独一个莫得太大压倒性上风的地方,因为这要取决于轨则的踏实性。”

这种超感性的抒发,相连交流。

咱们将这场对话交流的部分整理出来共享给群众。更好意思满的部分,接待群众到小天地“精分拨“收听,感受杨梦谈到量化时的动情面绪。

第三波量化波澜中,公募量化干与春天

问 从你的从业经历来,谈谈公私募行业量化投资的大变迁?

杨梦 我是2011年入行,那时公募基金基本上齐是以主动权柄或者是债券为主。

第一波小岑岭,从零运行逐渐崭露头角,应该便是2014年和2015年。

2014年全年当年纪迹最亮眼的应该是沪深300指数增强的居品。

阿谁年代市集的熟习度还莫得现时这样强,是以作念逾额收益的空间相对来说照实也更大一些。

第二波,是彰着地感受到了私募量化的崛起。

在2014-2016年这种高大波动行情当中,靠频率比较高的交往,有一批私募机构取得了相等明慧的收成。

第三波,是从2021年运行。

一方面,公募量化居品合座而言,当年逾额收益如故比较权贵的,一些作念得好的居品,2021年的事迹跨越了私募量化居品,况且当年四季度,私募量化的逾额也出现了比公募量化更权贵的回撤。

是以,公募量化诚然濒临一定限定,比如不成作念高频交往,然则这些年的要领论一直在迭代,再加上收费结构的不同,费后到投资者手里的收益如故很有竞争力的。

另外一方面,便是主动权柄基金事迹的阶段性低迷,更早在2014年其实也出现过跑不赢宽基指数的情况。

是以,这个过程中,量化居品的持有感受就会不相同。比如你会发现,量化在2019到2021年好像能驯服10个点,然则2022年、2023年如故能驯服10个点。

这个时候,这种逾额的持续性就运行受到缓和。

况且包括ETF,以及指数增强类基金,齐有很明确的基准,群众对这类居品的收益预期会比较清醒。

在这一波中,跟着ETF居品大爆发,群众对公募量化指增居品的相沿度、认同度齐逐渐起来了。

量化跟主动相同,本色上齐在挑选公司

问 指增对好多平常投资者而言,是一个不太熟悉的主意。能不成具象的描写一下,你的职责到底是作念如何的一件事?

杨梦 其实量化去作念投资跟主动基金司理莫得太大的判袂,本色上齐是在挑选公司。

只不外,主动基金司理是通过调研、深度基本面连络等阵势来进行礼聘,咱们是通过数据分析。

哪些数据呢?比如,每天的交往数据、上市公司财报、估值等数据,齐能够落实到相干主张,然后咱们会愚弄这些主张,用历史数据去作念检修,得出一些轨则。

因为站在当下,咱们不知谈将来,但可以通过这些主张的过往进展来提拔判断。

比如,估值这一主张,假如通过历史检修可以发现,估值最低廉的一批股票,能够恒久跑赢平均水平,那么咱们不祥率就可以辞退这个轨则。

天然,咱们确信不啻一个轨则,而是好多个轨则组合在整个,形成了瞻望股票收益率的模子。

作念好这件事情后,就可以作念指增。

什么叫指增?当先有一个指数,然后对它作念增强。

肤浅交融,沪深300指数有300个身分股,每个股票也有具体的权重配比。假定某身分股的权重达到5%。咱们通过数据分析,判断该公司将来一段时分会在涨势最佳的20%里,我就在5%的基础上加一个点,变成6个点。

反过来,假定咱们发现它在跌得最惨的一批股票里,就把权重一些,比如降到两个点。

挨个看一遍之后,就形成了新的权重,生成了一个新的组合,主张是能够进展的比沪深300指数更好,这是作念指增的不祥过程。

天然内部还会有一些细节的东西,比如还得保证对300指数的追踪,不至于跑太偏等等。

寻找细目性轨则,把因子作念得更精进

问 像你讲到的这个主张,其实亦然咱们好多时候听到的“因子”这个主意,对吧?

杨梦 对,便是一个东西。

问 因子一般会分红两类,一个是基本面的,一个是量价的。你会如何用?

杨梦 咱们的中枢在于多因子模子,“多”相等进攻。

将每个因子齐作念得更精进,再组合起来,多因子模子能力流露更踏实的作用。在团队连络员的分配上,咱们关于这两个方面亦然分别安排东谈主进行连络。

具体来看,什么是基本面类型的因子?

这其实是跟主动选股基金司理最相似的地方,通过对公司基本面的分析,去寻找将来基本面趋势能够向好、景气度比较高的公司。

只不外主动是通过调研等一系列要领去作念分析和判断,看一家公司将来的利润能作念到若干,合理的市值在若干,现时还有若干的空间?

而量化一般不会去作念调研,然则咱们可以从上市公司的财报中找到好多可以升迁对上市公司将来基本面、景气度判断胜率的因子,通过因子对公司进行分析。

量价类型的因子是什么?无为交融,便是看时刻图形,主若是从市集的交往价钱中去寻找对股票将来收益率可能有瞻望作用的因子。

好多个东谈主投资者,包括主动基金司理,群众总归要看市集是如何想的,价钱是如何交往出来的,最近的走势等等。

是以,量化投资确信也要看交往数据,但交往数据每天齐在变化,是以要去找一些轨则。

其实从股票订价的公式来看,Price=EPSxPE,你的逾额收益智商,要么来自于你能够很好的去瞻望EPS的趋势,就基本面的趋势,要么来自于你可以很好的去瞻望估值波动的趋势。

在我我方信奉的投资理念内部,我认为任何时刻去瞻望一个股票的价钱,基本面和估值齐是同等进攻的。

咱们的理念确信是两者齐作念,因为量价类的数据、或者偏基本面逻辑的内容,齐有可流露效力的地方。

是以,咱们在因子配权上恒久是平衡。

问 如果用平常投资者熟悉的主动基金来类比,是不是说高出于其实你不会去压一个特定的赛谈?

杨梦 可以这样交融,咱们高出于礼聘作念了主动选手内部的平衡派选手。

问 说到时刻图形,也有不少东谈主交融量化投资好像便是作念时刻分析?

杨梦 时刻分析跟量化投资是完全两回事,诚然看起来好像齐是在看图找轨则。

群众看时刻主张,我交融更多的是想去择时,去判断它将来到底会涨如故跌。况且不同的东谈主看可能会得出不相同的论断,它有解读在内部。

但对量化投资选股来说,咱们更缓和的是截面问题,咱们分歧这个主张作念判断,咱们更多是想借助它选出将来可能进展更强势的股票。

比如哪怕划一个跌,但我只须能看准谁跌的少,谁跌的多就可以了。

量化是去捕捉细目性的轨则。

咱们对这少许很敬重,每作念一次有缱绻,为什么要这样作念?为什么要用这个因子?一般齐是要通过很永劫分的数据来检修,充分考据之后咱们才会放进模子。

基于基本面和估值,保持格调平衡

问 现时好多东谈主齐在猜,将来两年可能是成长格调占优。像这种因子的判断,你在操作中会不会去作念呢?

杨梦 咱们是不去作念这个判断的。

在如何配因子这件事上,也波及量化不同派系的所谓“世纪大商量”。

比如因子择时,比较主流的是去追因子动量。不祥有趣便是夙昔好我就配它,不好了我就不配了。

这听起来妥当性很强,但问题是,你看多长的时分?

可能一个经久灵验的因子,这段时分没效了,你不配了,但之后它灵验性又很强了,这就容易啪啪打脸。

追动量的自制是什么?当你悼念适配的时候,你弹性会更高。但另一面,你一定要哑忍它逆转时要承受更大的波动。而咱们并不想去承担这种大波动,持有东谈主体验会不好。

另外一个派系就认为因子根柢是不可择时的,不可瞻望的。我个东谈主是比较赞同这少许的。

天然我认为不存在一个统统占优的作念法,更多如故要伙同我方的理念,礼聘我方匹配的、更能对持的,咱们礼聘的便是一个“龟缩”的作念法,天然亦然有过深刻的教学。

指增中的“PRO”和“PRO max”

问 现时公募的指增,一种是追踪沪深300,中证500,中证1000这类“方法指增”。还有一种被称为“准指增”的居品,比博谈远航,对标万得偏股(搀和型基金指数)来作念指增。

两种居品的判袂在那儿?

杨梦 方法指增最大的自制是条约敛迹了投资空间。

如果基金称呼中带了某某指增,80%及以上的持仓必须来自指数身分股,大幅敛迹了偏离指数的可能。

弱点便是,但愿通过身分股外可能的行情来作念增强的空间也大幅缩窄。

最终便是盈亏同源。

是以,方法指增是投资者去投资,获取逾额收益最清醒的一种阵势。

准指增是从业东谈主员为了略略冲破少许限定,所创作出来的一个品种。

它的自制是,预期的逾额弹性会相对更大;弱点是当波动驾临的时候,逾额波动也会更大一些。

算是不同风险收益定位的两类居品。

问 高出于PRO和PRO max的区别?

杨梦 对,差未几。

跟ETF比拟,指增居品愈加符合确立型需求

问 指增最进攻的部分是追踪的指数,不同的指数增强作念出逾额收益的难易进程如何?

杨梦 从两方面来看。

第一,不同指数凭据主要投资者结构的不同,逾额空间不太相同。

中小股票指数中机构投资者的占比确信相对较低,大少许的股票指数中机构投资者占比较高。

是以,市值较大的指数,逾额收益的难作念进程会更高,比如300指增、500指增、1000指增,难度是递减的。

第二,从身分股的个数和行业聚合度来看。

举个例子,上证50、科创50这样的指数,唯有50个身分股,量化去作念增强,相对来说就没那么擅长。

因为,量化临了呈现出来的逾额收益可预期、可复制,中枢是要通过大样底本确保轨则的踏实发生。

高出窄小的样本范围濒临的波动确信会相对较大,是以量化去作念增强的难度就会比较大少许。

问 从永劫分来看指增能跑赢指数,然则“9·24”运行的这一波反弹,相等多的指增居品是权贵跑输指数的。能不成给咱们追忆一下,这一波指增的进展为什么靠后?

杨梦 两个中枢的因素,

第一个因素是仓位。

关于指数增强基金而言,日常只可放到95%以下的仓位,因为条约章程基金钞票至少要留有5%的现款。

是以,在这一轮暴涨的过程当中,因为仓位之差,跟指数比拟就娇傲出了差距。

第二个因素是因子。

不雅察这一轮高潮咱们可以看到,高波指数权贵跑赢低波指数,这种风光跟经久的量价轨则是相悖的。也恰是因为阶段性轨则的错乱,跟经久轨则的背离,导致因子也出现了阶段性不妥当的问题。

多因子模子追求的是一个经久灵验的轨则,在濒临阶段性不适配环境的时候,逾额收益也会出现波动。

强调一下,逾额收益是有波动的,哪怕是买指增居品,也不成预期逾额收益是莫得波动的,任何阶段齐要跑赢,是以逾额收益也需要时分的积蓄。

这亦然为什么跟ETF比拟,指增居品愈加适配确立型需求。

确立性需求是我自己要去买这个指数,基于相对长周期的判断,我雅瞻念通过永劫分的持有去享受它可能的贝塔给我带来的答谢,再加上可能的逾额收益。

只须能以这种心态持有,完全可以哑忍它阶段性的波动。

然则,交往性需求照实就焕发不明晰,比如你便是冲着暴涨,况且交往快速方便去,确信是买ETF更好。

问 是不是可以认为便是说指增是相对感性的,在弹性股主导的行情中,比较耗费。然则,如果回到基本面的行情中,就能够流露它获取逾额的一个作用?

杨梦 频频来讲齐是这表情。

历来第一波如果发生了这种轨则的错乱,它背面跟着波动率的回落,齐会有一个经久灵验轨则追忆的一个过程。

是以一般在第二阶段逾额收益齐能够有比较好的一个缔造。

把贝塔和阿尔法严格分辩开,提供器具化居品

问 在阶段行情转好的预期是很强的时候,会不会去作念点东谈主工过问?

杨梦 不会,也没法东谈主工过问。

因为咱们知谈咱们的上风不在于主动判断。

你在这个市集上到底能赚什么钱,跟你在什么地方有连络资质有很大的关系。

咱们天天莫得在盯这些东西,而是专注作念逾额,咱们天天搞模子、挖因子,就但愿这个模子经久的瞻望智商不竭地升迁,创造逾额的智商不竭升迁。

从来齐莫得一个细目的旅途来回讲明我擅长作念(择时)这个事,能持续地从中赚到钱,这种事咱们一般不太敢作念。

问 包括像本年1月份那波中小盘接近于崩溃的行情中,也莫得作念任何的诊治?

杨梦 也莫得作念任何的东谈主工过问。

这跟要领论也相干系。咱们总共的指增组合出来,齐会对一些典型格调因子作念比较严的限度。

问 比如像你握住的博谈远航,如故有一定解放度,你会作念一些诊治吗?

杨梦 也不会。

尤其是像远航,它对标的是885001,这个指数自己是偏中大市值,那么我的组合临了拿的股票,平均来讲也齐是偏中大市值,况且市值从来齐不是咱们选股因子当中要去作念限度的风险因子。

关于那些风险因子,咱们到底控到若干,亦然凭据历史回测来的,咱们得知谈,它最不好的时候,会给我形成多大的影响?

然后我去礼聘一个能接纳的影响,把它定下来(就不太动了),除非市集之后又发生一个新的作念压力测试的场景。

是以,咱们对这些因子的露馅限度,齐是有具体原则的,它不依赖于咱们对中小市值自己进展的判断。

问 是以居品内部一直莫得投小微盘之类的,亦然这个有趣?

杨梦 对,但这并不是说我不看好中小盘的投资价值。

诚然我不会在一个300指增内部买一堆小股票,这是为了保证居品的格调特征是清醒的,然则从居品布局而言,可能以后我会去布小微盘类的居品,这还在咱们的贪图内部。

咱们眼赶赴布居品,是把我方充分地定位为器具化的居品,咱们会把多样具有中经久投资价值的各类指数和格调的居品补全。

只是咱们是器具化的指增居品,而不是ETF,我会把贝塔和阿尔法严格的分辩开来。我会倾向于把我的贝塔明确地告诉投资者,如果便是一个作念小盘的居品,那么当小盘不好的时候它确信不好了。

然则阿尔法,咱们但愿它相对踏实,可预期、可限度。

量化投成本色上如故投资,AI大模子本色上是算法

问 如何看待AI对量化行业的影响?

杨梦 是一个趋势,现时AI在咱们我方的实盘中占比也较高。

咱们现时有一半的框架是用AI的全历程去作念的,另外一半传统的框架里也有用到AI去作念量价因子。

然则,群众也不要把AI想得太艰深,对量化投资界来说,其实可以交融为一次统计器具的更新。

我认为量化投成本色上如故作念投资,AI大模子本色上是算法。

在AI吵吵闹闹发展的各个领域中,金融投资领域可能是唯独一个AI莫得压倒性上风的地方,因为(AI的应用)要取决于轨则的踏实性,但金融市集的轨则是时变的。

再极致的AI,也莫得办法完全捏到这种时变的轨则,况且(金融市集)它还有反身性,你在参与市集的同期又会去影响市集,是以投资领域有着相等复杂的作用机理,跟其他领域的AI应用不相同。

问 你们会招什么样的东谈主来作念量化的连络?比如偏AI所在的?

杨梦 我不太卡专科,更敬重自己的念念维模式,然后学习智商。

个东谈主投资者作念好几个作业,礼聘指增就不会太离谱

问 对平常投资者而言,你会提倡如何去礼聘指增基金?

杨梦 当先确信是看事迹,这是东谈主之常情。

但关于公募指数增强基金来讲,因为它总归有一个对标的指数,况且条约有商定投资范围,是以它的进展跟对标指数的差距不会太大。

天然阶段性来看,比如一年、两年的维度,因为要领论和确立不相同,比如格调的露馅或者市值的加成,进展会有些各异,这就需要你对各家有进一步的连络和了解。

如果更专科少许,其实可以通过它的持仓,看它主要风险因子的露馅情况。公募量化居品的自制之一便是持仓透明,你可以通过半年报、年报的持仓试图去作念一些追踪分析。

如果说着实弄不太显著,可以作念些溜达,比如归并类型的多拿几只。

这亦然指增居品对个东谈主投资者很友好的一个地方。

况且,从确立的角度来看,现时市集上可礼聘的公募指增居品,比如说咱们的居品布局内部,贝塔的丰富进程是远远高于以前。

无论是什么样的行情,齐能找到适配的居品,可供投资者礼聘的余步也比以前大好多。

排版:关鹤九

责编:艾暄