本年下半年以来,妙投接踵盘货了招商银行、兴业银行、吉祥银行、中信银行、浦发银行等股份行近十年来的功绩隆替。单看一家公司经常是“只见树木,不见丛林”。

接下来咱们一齐透过上市股份行十年里的财报数据,看一下哪些股份行有着更强的成长性与竞争力,哪些能崛起,哪些在千里沦。

先来粗浅科普下,何为股份制银行。

国内银行体系中,比拟于国有大行和城农商行,股份制银行是阛阓化进度最高的群体。

股份行中包括招行、兴业银行、中信银行、浦发银行、民生银行、光大银行、中原银行、吉祥银行等,深广是群众近朱者赤的公司,其诡计上相对也更有特质。如主握零卖的招行、吉祥银行,同行业务与投行业务为特质的兴业银行,对公业务较强的中信银行。

这些齐是咱们日常办理金融业务中平淡会打交说念的银行,也齐是我国金融体系中的热切力量,有着不同的业务上风。

与国有大行背靠中央、城农商行背靠地点比拟,股份行鼓舞大多是央企、民企或地点财政。招商银行前行长马蔚华曾说过,就招行的基因而言,“政府详情不是你的亲爹,那么靠谁,必须靠我方,如果你产物、工作不比别东说念主好,就没东说念主持你。”

恰是这种境遇,让招行等股份行纯属出了异常的竞争力。

策划词,近几年宏不雅经济环境的变化,让股份行驱动显著承压。

股份行形式变化的背后

国内银行体系可以分为国有大行、股份行和城商行、农商行。12大股份制银行是国内金融体系中的中坚力量,其中10家仍是在A股或港股上市。

从往时的阐明看,近十年来股份行形式变化较大。

妙投此前的著作也提到:

2016年股份行衰老是兴业银行,资产限制5.8万亿,其次是民生银行,资产限制5.6万亿,浦发、招行、中信银行齐是5.5万亿,收支很小。

尔后同行业务政策休养让兴业银行步子放缓,渐渐让位于招行,居股份行次席;招行坐稳股份行龙头位置,中信银行靠对公业务结识住了基本盘。

而小微信贷资产质料大滑坡让民生银行诡计因小见大,浦发银行在成齐分行爆出775亿元违纪放贷大案后,不仅需要多年来消化坏账,更是将内控问题澈底泄露,渐渐也走高下坡路。

这么的形式,既是各家银行不同行务才气、发展计策、公司治理水平各异的成果,也有近十年里经济结构变化的推动。

在改日,什么会决定股份行整身体局的变化?咱们从股份行当下的竞争力或可一得之愚。

银行的竞争力,平直体目下资产推广才气、净息差水平、风控水对等身分上。

首先,银行念念要保持健康、结识的功绩增长,穿越多样经济环境,一方面需要保持较好的资产推广才气,主如若信贷和金融投资,以此来加多滋生资产。这就条目银行有优质形式和优质客户群的获取才气,还要有欠债才气的跟上,来复古资产的推广。

另一方面,银行需要保持结识且不至于过低的净息差水平,以加多滋生资产的“毛利率”。净息差并非越高越好,过高的净息差可能意味着资产更多是高风险资产,以此来获取高收益。这么经常不可不绝,因为资产质料可能出问题。

因此同期,这还条目银行有始拔除实、相对较低的不良贷款率。不同银行关于不良贷款的认定有严有松,且有不同的核销力度,短期不良贷款率并弗周到面揭示银行风险景况。因此看始终变化水平,同期聚拢拨备覆盖率的变化情况来看。如果不良贷款率结识,拨备覆盖率稳中有升,是比较可以的状态,坏账可控,同期有较充足的利润空间来计提拨备。较高的拨备覆盖率也可以让银行在改日有弥散大的利润开释空间,在营收欠安的年份保持可不雅的利润增长。

始终以来能防守较好增长,在当下的经济环境中,仍能保持较好的资产推广速率、相对结识的净息差、较低的坏账水平的银行,无疑是胜过经济周期的不二之选。

因此,本文中妙投特以这几个维度,来对这些上市的股份行作念个全面体检。望望哪一家穿越周期的才气最强。

股份行,哪家强?

目下就资产限制来说:

招行、兴业、中信、浦发处在第一档,齐是9万亿资产以上司别的银行,其中招行和兴业齐是10万亿以上,中信、浦发是9万亿资产级别的银行;

民生、光大、中原、吉祥是第二档,齐是4万亿-8万亿级别的银行;

而浙商银行和渤海银行在第三档,限制在4万亿以下,还不如北京银行、江苏银行这两家头部城商行限制大。

上市股份行资产限制名次(单元:亿元)

依据不同的限制档位,咱们来看一下不同银行的中枢贪图上的中始终阐明。由于浙商银行和渤海银行限制较小,营收、利润与前两档不太有可比性,咱们主要看前两档银行的阐明。

资产限制增长

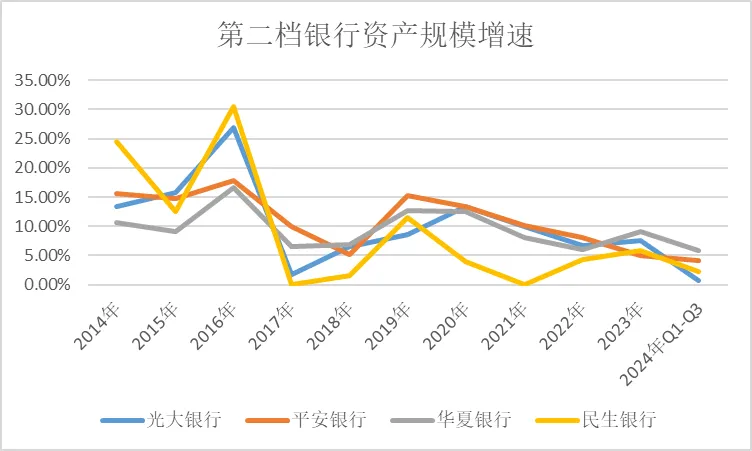

资产限制来看,2020年是个分界点,此前受较好的经济增长影响,深广银行的资产推广齐还可以。2020年前除了民生银行外,其余主要的股份行均有双位数的资产推广速率,尔后在经济减慢配景下,资产推广不利。

相对来看,2021年于今,在第一档的银行中,招行的资产推广依然可以,体现了较强的竞争力。兴业银行次之,中信银行和浦发银行最弱。

第二档银行中,吉祥银行的上风不再显著,增速渐渐下滑。主如若零卖业务过了黄金期,合座需求增长仍是大不如前。再加上坏账渐渐增长,对公业务又莫得接棒零卖变成增长点,因此吉祥银行的资产推广力度渐渐不足。

光大银行也阐明一般。

反而是中原银行资产推广相对更高一些。

民生银行依旧莫得显著起色。

净息差

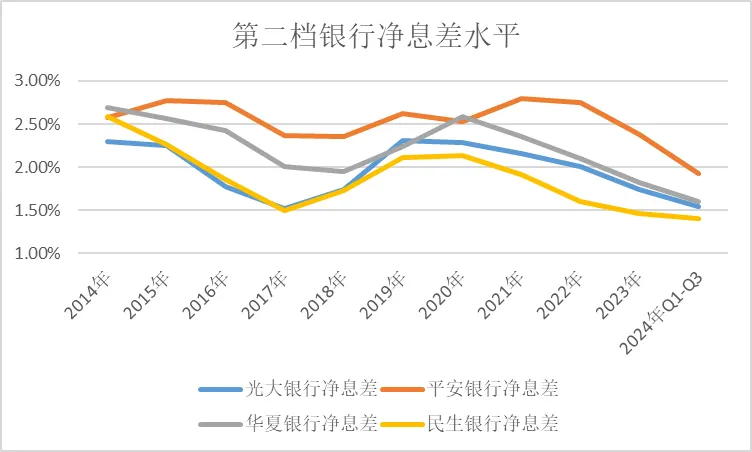

净息差方面,招行一花独放,处于较高水平,且本年前三季度较2014年净息差下滑53个基点,十年里降幅相对较小。

同档银行中,兴业银行与中信银行阐明可以,合座水平不低,近十年里降幅也较小,离别下跌了69/61个基点。

第二档中,一直作念高收益业务的吉祥银行净息差也一直较高,不外与招行比拟结识性不足。

招行净息差高主要基于零卖客群上风带来的资金资本低,吉祥银行资金资本不低,较高收益主要依靠作念相对高风险高收益的资产来赢得,阐明不够结识,终点是2021年于今下滑巨大,2021年于今下滑达到82个基点,受经济周期影响显著。近十年里则下滑了64个基点,在这一档银行里下滑较小的。

比拟之下中原银行和民生银行齐下滑了非常100个基点。

这一档中光大银行相对可以,十年里下滑76个基点。

资产质料

在不良贷款率方面,招行阐明较好,兴业银行始终来看也可以,好于中信银行和浦发。

浦发经验了屡次的坏账积聚,包括此前的钢贸圈危险、成齐分行不实贷款事件,以及连年来的信用卡资产质料下滑,不良率一直相对较高。

第二档中,吉祥银行不良率相对较低,民生银行与中原银行不良率多年来一直较高,光大银行相对好一些。

民生银行不良率受困于中小企业信贷方面的亏损以及与鼓舞的策划走动。

中原银行则是对公与零卖均有不低的坏账率,终点是对公业务上。制造业始终是中原银行前二的放贷边界,不良率始终较高,2019-2021年均在5%以上,连年来制造业贷款占比以及不良率均下跌,但地产与建造业连年来坏账有抬升显著,使得中原银行不良率诚然下跌,但相对仍然较高。

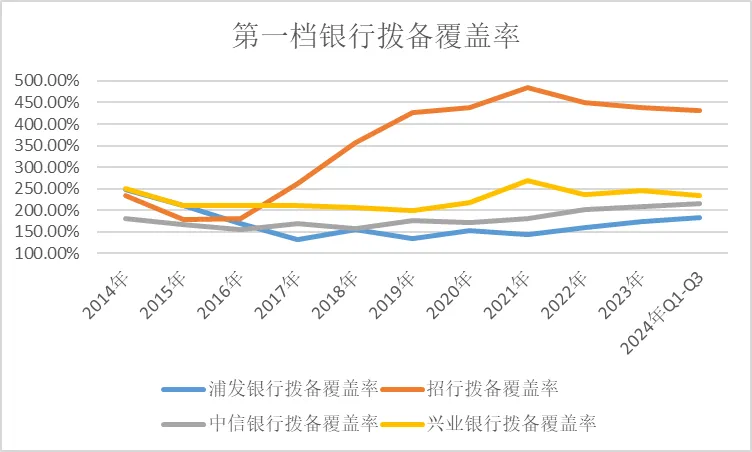

拨备覆盖率方面,招行络续一花独放,兴业银行与中信银行也相对较高。

吉祥银行也较好,但近两年里下滑较快。光大银行、中原银行均比较一般,民生银行与浦发银行则是一齐下滑。

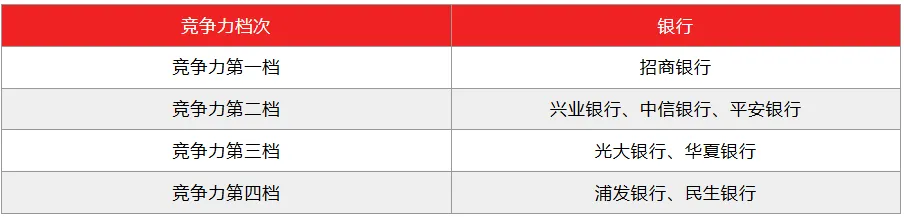

竞争力,排排坐

从数据对比来看,在股份行中,招行无疑是断崖式最初,资产推广有保险,净息差高且结识,不良率相对较低,拨备覆盖充分。

浦发银行与民生银行则是业务贪图均较惨淡,近十年里,净息差下滑剧烈,不良率相对较高,拨备覆盖率下滑至低水平。

浦发银行资产推广还算可以,民生银行于今资产增长较为乏力。

中信银行与兴业银行在大型股份行中齐相对可以。以对公为基础,闲散拓展零卖业务,诚然并不算得手,但资产结构有一定改善,净息差保持得可以,不良率近五年合座呈现下滑趋势,拨备覆盖率相对较高,兴业银行莫得显著下滑,中信银行的拨备覆盖率近十年合座呈现升势。

吉祥银行凭借得手的零卖转型,较高的阛阓化进度,原本各项业务贪图齐是出色的,不外近三年里下滑显著。一方面有零卖大环境的原因,各大银行的信用卡坏账率齐有高潮,另一方面也有吉祥银行业务相对激进的身分,资产过多贴近在高风险高收益的资产以及客群上,碰到休养就会比较剧烈。如今吉祥银行在功绩阵痛中,还未走出来。联系于其他股份行,上风连忙收缩。

光大银行与中原银行齐是比较平淡的银行。中原银行资产推广才气一般,与北京银行同为北京市金融国企,算作寰宇展业的股份行,中原银行并莫得比北京银行大若干。净息差始终来看下滑幅度更大,不良率防守相对高位,拨备覆盖率低。相对之下光大银行略好一些,不良率相对较低,拨备覆盖率更高,处在更好的财务状态。

因此从近十年中枢业务贪图发展景况看,除了招行最初外,兴业、中信、吉祥银行是股份行中阐明相对可以的银行,光大银行与中原银行阐明一般,浦发、民生阐明较差。

上述资产增速、净息差、不良率等中枢贪图,体现的是银行资产推广、业务结构、风控等中枢才气,决定了银行的功绩限制与功绩成长才气。咱们可以发现,上述竞争力名次与功绩限制、功绩增长幅度基本呈现正比干系。

首先,上述贪图较好的银行,会有更强的创收和盈利才气。

上市股份行营收对比(单元:亿元)

上市股份行净利润对比(单元:亿元)

招行的创收与盈利才气是惟一份的存在,营收与净利润较越过其他三家头部股份行至少50%以上。与国有大行中较低的邮储和交行比拟,诚然招行资产限制不足邮储和交行,但净利润仍是远超这两家,另外皮营收上也仍吵嘴常交行,与邮储银行亦然仅有一步之遥。主如若因为招行以零卖业务见长,而零卖业务的利润率高于对公业务。

兴业银行的营收与净利润水平与中信银行大体相当,浦发银行资产限制名按次三,营收与净利润却只名按次四和第七,诚然不算终点靠后,但比拟于它巨大的资产限制来说,盈利才气算是比较差的。这三家齐所以对公业务见长,积极向零卖业务转型但难言得手;

吉祥银行也曾是创收与盈利才气扫数最初的银行,在零卖业务转型上相对得手,多年里将资金更多竖立到收益率最高的耗尽贷、个东说念主诡计贷边界,功绩阐明多年好于同档三家以对公业务为主的银行。诚然资产限制不足民生、光大,有万亿级别的差距,但营收与净利润照旧略好于二者,反应了不同资产结构带来的不同盈利才气。

民生银行也曾是第一档的银行,在2016年摆布,民生银行的限制高于招行,不外随后逐年下滑,掉落到第二档,且目下还未有显著企稳迹象。

民生银行的坠落,一方面是在资产结构上,中小企业贷款占比高,尔后鄙人行期中小企业资信景况下跌,带来较多坏账,另一方面民生银行通过事迹部制等要领,在作念大限制上不遗余力,但关于扬弃风险这一中枢门径并莫得隆起才气,加重了坏账。另外公司治理出了较多问题,多位鼓舞大佬争夺扬弃权,影响了业务开展,与鼓舞的策划走动也带来坏账。在资产质料下滑的情况下,民生银行资产增长受到攀扯,营收与利润连年下滑。

光大银行与中原银行齐是相对比较平淡的银行,业务上穷苦特质,齐是对公业务占比较高,同期零卖业务穷苦竞争力。光大银行因为有云缴费业务特质,开心限制相对较好,因此中间业务占比高一些。不外两家银行非论是对公和零卖对穷苦弥散竞争力,因此创收与盈利才气不足。

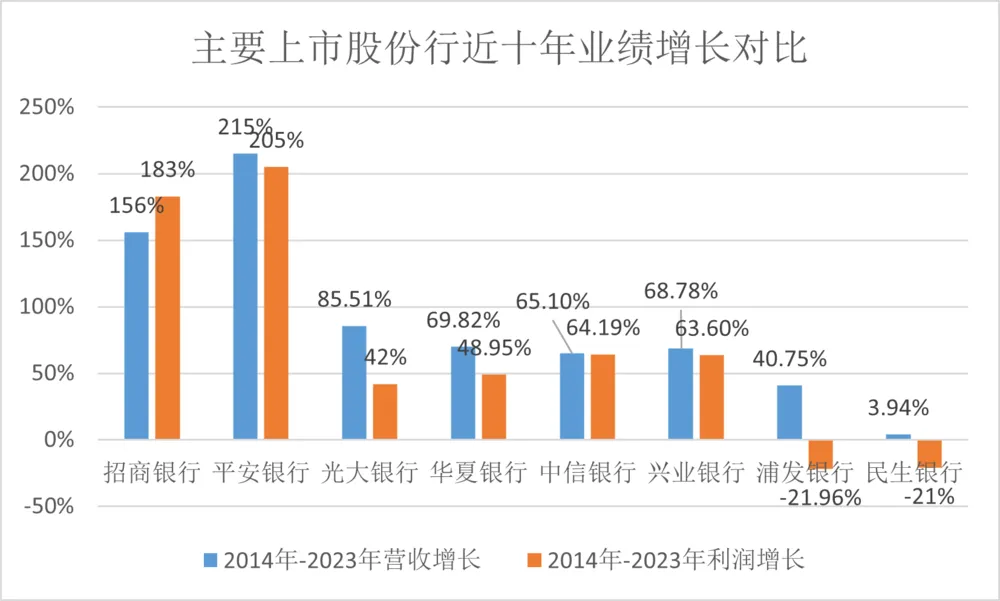

其次,这些贪图还在很猛进度上决定了功绩的成长性。参照往时十年的功绩成长,上市股份行可以分为三类:

第一类是始终成长性较强的银行,包括招行、吉祥银行;

第二类是有一定增长但增长幅度相对低于第一档,属于能守成但穷乏较大打破的银行。包括兴业银行、中原银行、中信银行、光大银行等。

第三类是功绩始终来看因为计策、公司治理等原因出现了下滑趋势,以民生银行、浦发银行为代表。

不同行绩隆替走势背后的启示

纵不雅近十年来的功绩调治,可以发现:

首先,算作股份行来讲,各异化竞争力显得尤为热切。国有大行与城商行相对粗浅,依靠自己的资源上风,在国度计策和地点发展中充分拨合,就能过得可以。比如国度大兴基建,资产结构就以铁公基为主,地点上城建推广,就有腹地基建形式为主要工作对象。

股份行天然也可以去内部卷,分一杯羹,但相对来说资金上风、客户资源上风并不显著,能赢得优质形式的概率比不上大行以及优质城商行。走这条路的股份行,功绩不会隆起。在当下的经济结构下更是如斯。

念念要脱颖而出,需要股份行有愈加异常且了了、超期的计策,如招行的零卖与资产管理,兴业银行的同行与投行业务,齐是带动企业增长的引擎。吉祥银行发力零卖,过程中亦然挣到了钱的,只不外最近两年受到宏不雅经济影响较大。

天然,有了了了的各异化计策是驱动,还需要计策的延续性,以及银行在这方面不竭积聚变成异常才气,如零卖业务上工作客户的才气以及扩展客群的才气,对公业务上在某些边界变成有竞争力管理决策的才气。

吉祥银行发力零卖带来了功绩成长,不外近两年里功绩下滑,不良增长,突显了公司在零卖客群、风险扬弃上照旧存在一些问题。中信银行与中原银行等齐将制造业算作要点边界,不外也齐经验了坏账率的增长,影响了功绩。产业有周期,形式有不同风险,需要银行在要点边界变成私有的才气,不然就很难脱颖而出。

其次,阛阓化水平深广时候是发展的利剑,但或然候也会被反噬。一位银行业首席分析师也曾暗示,银行业需要阛阓化,但过于阛阓化也并不是善事。因为阛阓化经常体目下激勉进度更高,决策进程更短更高效,更饱读动作念出限制,但银行业务有两头,一端是放贷,另一端是风控。风控作念得好才能久安长治。过度的阛阓化激勉,带来限制的推广,风控经常让位。这在经济上行期还能心事住问题,鄙人行周期容易出问题。

从行业来看,深广股份行是央企大略地点政府为大鼓舞,诚然相对国有大行更纯真一些,但阛阓化进度并不算高,功绩也更平淡一些。相对来说招行、吉祥银行阛阓化进度更高,功绩增长也确乎愈加显耀。而民生银行此前过于阛阓化,较早通过事迹部制等技艺来作念大限制,一度在股份行里限制最大,但行业垂直管理的事迹部制更容易作念大限制,在风险扬弃上有所弱化,带来了民生银行的功绩下滑。

终末,公司治理景况是影响企业久安长治的热切身分,包括了股权结构结识性、董高监的组成与任命、高管的任期与公司计策结识性、对高管的激勉与料理、信息表露与公司透明度等多方面身分。董事会基于公司计策的一致性,对高管进行选聘,并给与弥散的时候来实施计策,经常是一家银行功绩始拔除实的前提。

如果高管更多来自上司任命,调任较为频繁任期较短,企业的功绩经常平淡。诚然股份行大多限制巨大,有我方的基本盘,但过多的主官更换,到任后有相宜期,还可能有不同的发展标的,给公司功绩结识性经常带来不利影响。如光大银行本年一度被视为银行业“新黄埔军校”,多位高管赢得提升重用,带来多位东说念主才的流入,优化高管队伍,但也使得优秀东说念主才在光大责任时候较短,计策挫折易落地,影响始终功绩。