开端:资产独角兽

既要处分合规壅塞,又要处理信披质地问题,西安银行近期有些忙。

近日,中国东说念主民银行陕西省分行发布的行政处罚信息公示表败露,西安银行因存在“违背支付结算、反洗钱、货币金银、国库及征信经管规定”的坐法违法步履,被处以警告并罚金379.2万元处罚。同日,西安银行三名高档经管东说念主员领罚。更为夸张的是,西安银行此前三天连吃10张罚单,斟酌被罚近700万,突显其合规问题。

除此除外,西安银行的信披质地也经常被市集质疑。10月31日,西安银行发布的2024年三季报败露,9月末“支付给职工以及为职工支付的现款”为5.56亿元,而中报败露6月末这一方针为5.87亿元。换言之,职工倒贴西安银行3000万元。如斯“乌龙”事件再一次将西安银行放到聚光灯下。

而跟着郭军的散场,“整改”西安银行的重负便单独压在了新掌门东说念主梁邦海的肩上。此前2023年9月,西安银行发布公告称,原董事长郭军因到退休年事肯求辞去董事长等职务,同期暂由梁邦海代为履行董事长和公司法定代表东说念主的关联职责和义务。直到本年4月,据“西安发布”音尘称,梁邦海已出任西安银行党委布告。按照以往成例,在履行关联本领并报监管核准后,梁邦海将掌舵西安银行。

但这位新掌舵东说念主,本人也存在不少问题。一方面,梁邦海代为履职西安银行董事长已进步6个月,这已进步了监管部门的联系规定。凭证2022年9月更正版的《中国银保监会中资生意银行行政许可事项实施主义》第九十八条的关联规定,“代为履职的时代不得进步6个月。中资生意银行应当在6个月内选聘具有任职资历的东说念主员负责任职。”另一方面,梁邦海身兼数职,既是董事长,又代任行长,同期兼任董秘,压力可念念而知。

濒临如斯毒手的问题,新掌门东说念主梁邦海还能撑多久?

01

合规方面显然短板,超期“入伍”层出叠现

据悉,西安银行前身为西安生意银行,由西安市原41家城市信用谐和社和西安市市信用谐和社聚合社、西安市财政局以及西安市飞天科工贸总公司等9家企业于1997年共同发起确立,2019年3月在上交所挂牌上市。当今西安银行已基本建立了笼罩西安市并放射陕西省的缱绻汇聚,分支机构数目在陕西省内同行中位居前哨,跨区域的业务布局有助于其概括实力的进一步擢升。

但狂飙之后的西安银行,也留住了“一地鸡毛”。

首当其冲的就属合规问题。

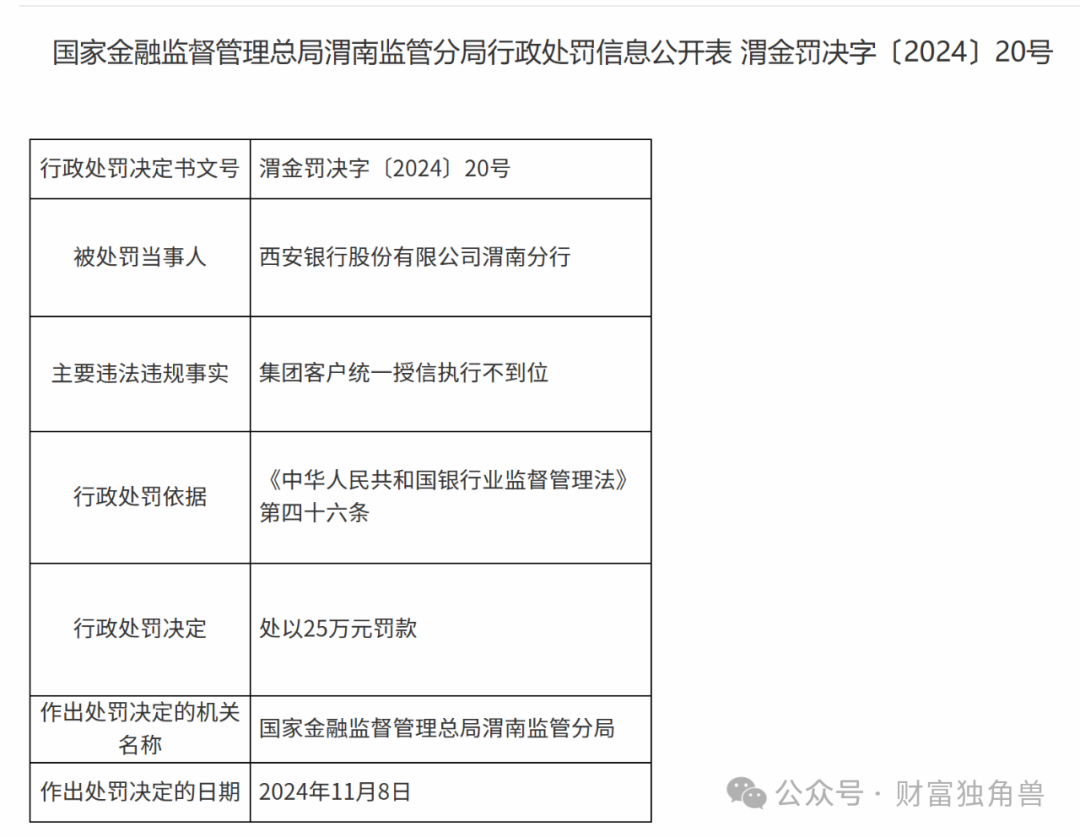

除反洗钱违法外,近两个月西安银行还因信贷违法另收两张罚单。11月13日,国度金融监管总局渭南监管分局行政处罚信息公开表败露,西安银行渭南分行因集团客户长入授信施行不到位,被罚金25万元;12月10日,国度金融监管总局陕西监管局发布的行政处罚信息公开表败露,西安银行健康路支行时任行长秦江因信贷业务违法和职工步履经管不到位,被处以破碎从事银行业职责终生的处罚。

事实上,西安银行频因贷款等业务违法收到大额罚单,夸张的是,三天连吃10张罚单,斟酌被罚676万,突显其合规方面存在短板。

2022年开年,西安银行就收到了监管罚单,败露了其多项违法步履,包括:整改不到位、屡查屡犯,贷款用途改变且风险分类装假,领会投资业务投后经管不到位,以信贷资金违法不绝表外风险资产,违法续发领会居品对洗尘险资产,违法开展金融篡改业务,违法收取保证金案,投资业务严重影响审慎缱绻公法等。2023年,西安银行又差异因“贷后经管不到位,贷款资金被挪用、流动资金贷款用于形势竖立、自营投资投前访谒不审慎”被处罚145万元,因“信贷业务经管不审慎”被处罚45万元。

其中还牵连出西安银行高管行贿问题。一则针对个东说念主的罚单败露,原西安银行总行首席审贷官贾林平给与贷款客户行贿,金额雄壮,组成不法,被判处有期徒刑,其应付西安银行涉案授信业务开展和经管不审慎的坐法步履承担径直职守,被破碎终生从事银行业职责。

背后的原因或者与西安银行高管职位终年空白不无关系。

在梁邦海出任西安银行行长前,此职位已空白一年半,如今又“顶岗”董事长超半年。

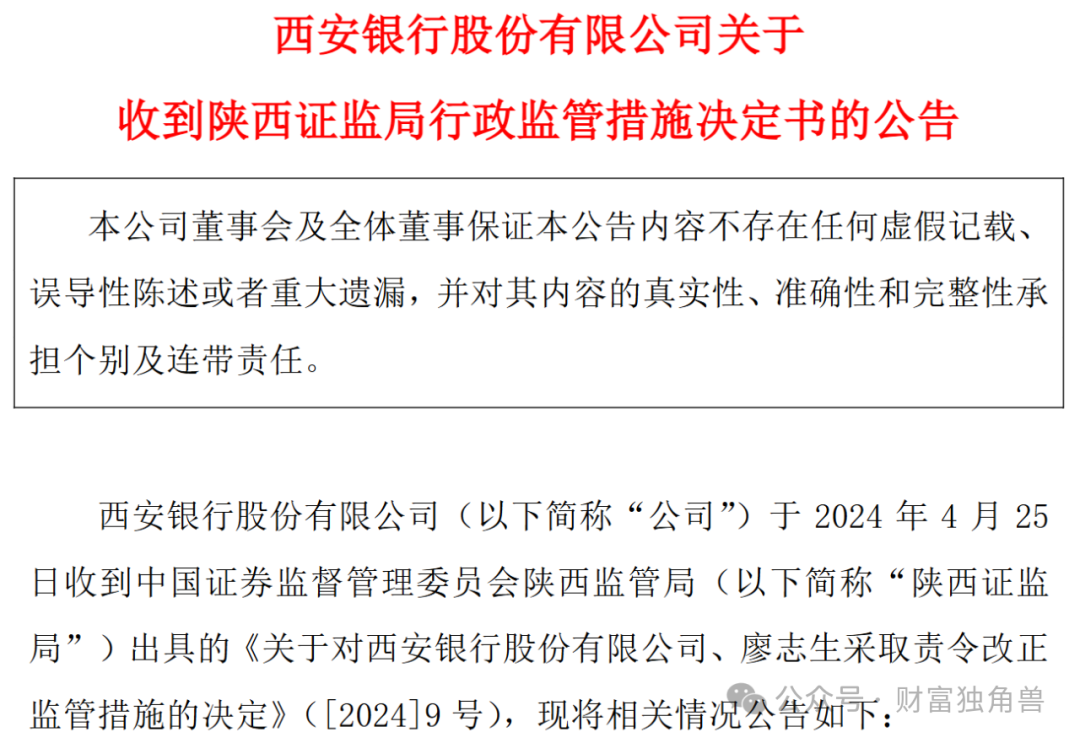

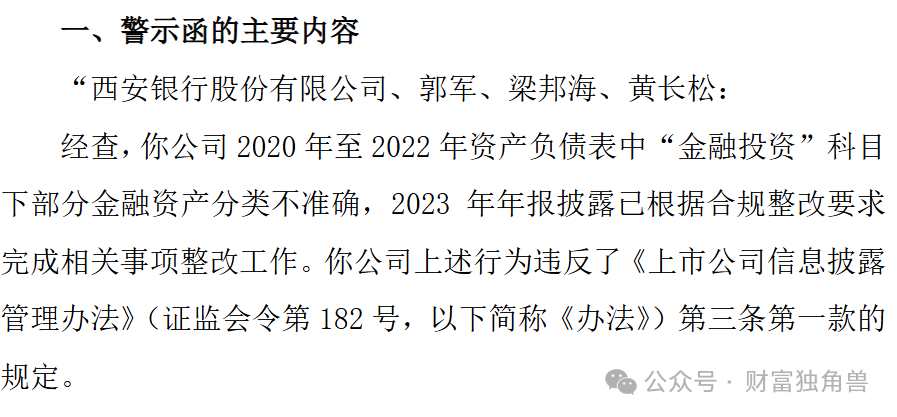

同期西安银行超期“入伍”空隙也层出叠现。此前郭军自2016年8月初始担任西安银行党委布告和董事长一职,但直到2023年9月才文书辞职,任期进步7年。相同的事件也发生在西安银行多位高管身上,更是因此于本年4月收到陕西证监局出具的决定书。

02

净利润倒退到2019年,深陷财报信披危境

经管层诸多污点的西安银行,当然事迹也好不到哪去,不足2019年水平。

2017年至2023年,西安银行的事迹弘扬呈现出波动式下滑。2017年,西安银行以进步21亿元的净利润,在西安腹地法东说念主银行中稳居榜首;2018年终清楚营业收入59.76亿元,同比增长21.31%,归母净利润23.62亿元,同比增长10.82%;2019年营业收入进一步增至68.45亿元,同比增长14.54%,归母净利润为26.75亿元,同比增长13.25%。

而后,西安银行的营收、净利润增速降至个位数,2020年营业收入71.38亿元,同比增长4.28%,归母净利润为27.56亿元,同比增长3.03%;2021年营业收入微增至72.03亿元,归母净利润同比增长1.73%至28.04亿元。2022年致使出现谋利王人降,营业收入同比着落8.82%至65.68亿元,归母净利润同比着落13.55%至24.24亿元。固然2023年有所回升,营业收入同比增长9.7%至72.05亿元,归母净利润同比增长1.56%至24.62亿元,但归母净利润仍不足2019年水平。到了2024年前三季度,西安银行的营业收入为55.29亿元,同比增长9.69%,归母净利润为19.27亿元,同比增长1.14%。

不仅如斯,西安银行的资产质地抓续承压。

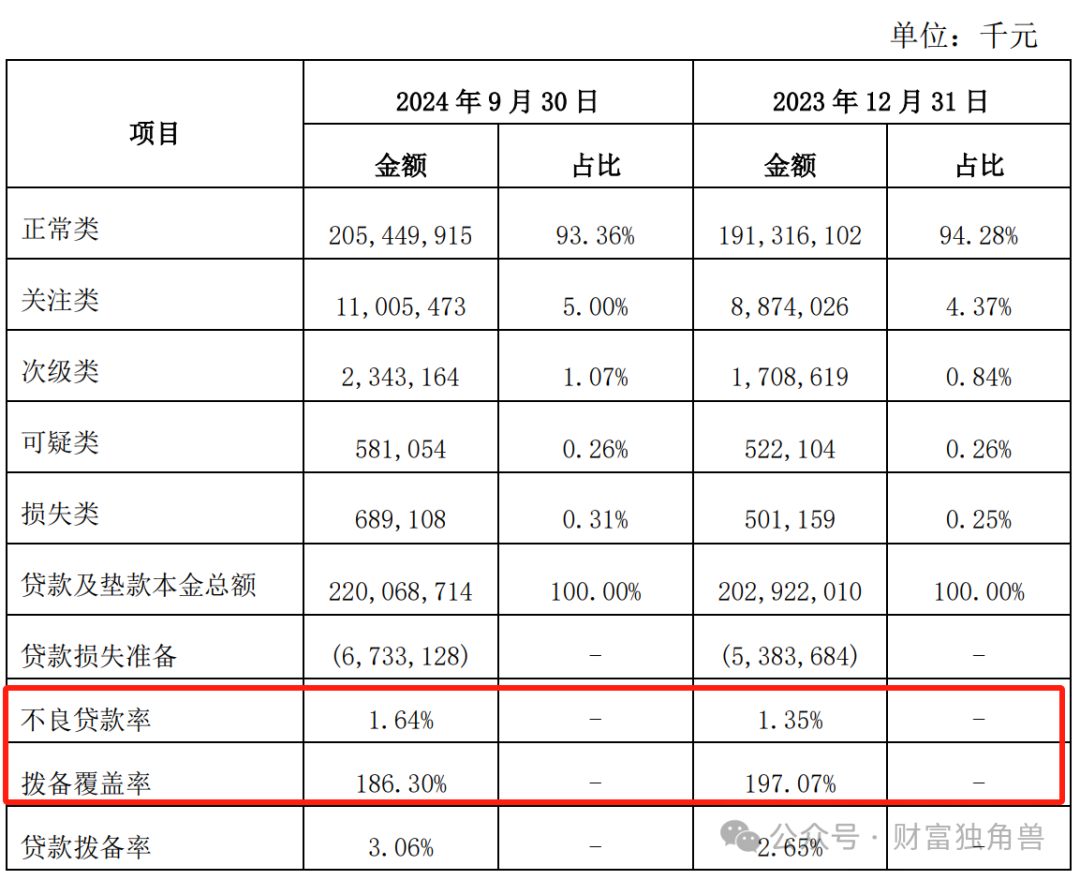

2019年至2024年前三季度,西安银行的不良贷款率差异为1.18%、1.18%、1.32%、1.25%、1.35%、1.64%,不良贷款率从1.18%高潮至1.64%,增长了0.46个百分点;但拨备笼罩率呈波动下滑,同期差异为262.41%、269.39%、224.21%、201.63%、197.07%、186.30%,着落了76.11个百分点。

凭证此前中国银行业协会发布的2023年度生意银行正经发展才气“陀螺”评价效劳,西安银行排行第28位,相较2022年排行下滑7位,正经发展才气蹭蹭着落。

除此除外,西安银行的信披质地也经常被市集质疑。10月31日,西安银行发布的2024年三季报败露,9月末“支付给职工以及为职工支付的现款”为5.56亿元,而中报败露6月末这一方针为5.87亿元。换言之,职工倒贴西安银行3000万元。

固然则后西安银行讲解称,财报出现诞妄,公司现款流量表中的“缱绻举止现款流出”形势的子目“支付给职工以及为职工支付的现款”部分金额误列示至“支付其他与缱绻举止联系的现款”子目中,并将财报进行更正。但如斯“乌龙”事件再一次将西安银行推上公论风口。

事实上,这并非西安银行初度出现信披问题。因2020年至2022年资产欠债表中“金融投资”科当前部分金融资产分类不准确,西安银行曾收到了陕西监管局下发的警示函,对时任董事长郭军、行长梁邦海等予以警示。

谁能替梁邦海分摊压力,尚需市集给出谜底,咱们翘首跂踵。